储能产业就像给能源建了个 “仓库”,解决能源存储与调度问题-收集多余电能、余热、氢能等存起来,需要时释放。

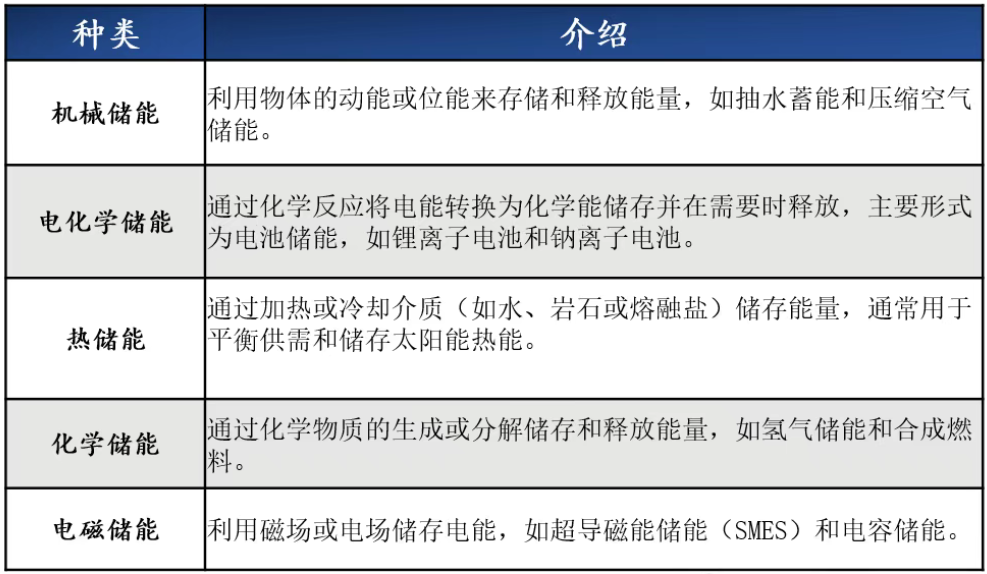

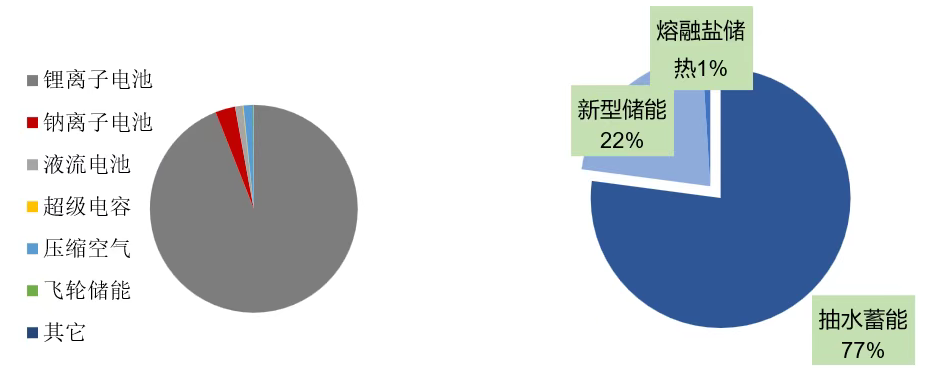

存储方式包括电池、超级电容器、储氢系统、热储能设备等,像不同的 “能量容器”,让能源供需更平衡,提升系统灵活性与效率,稳定可再生能源供能。

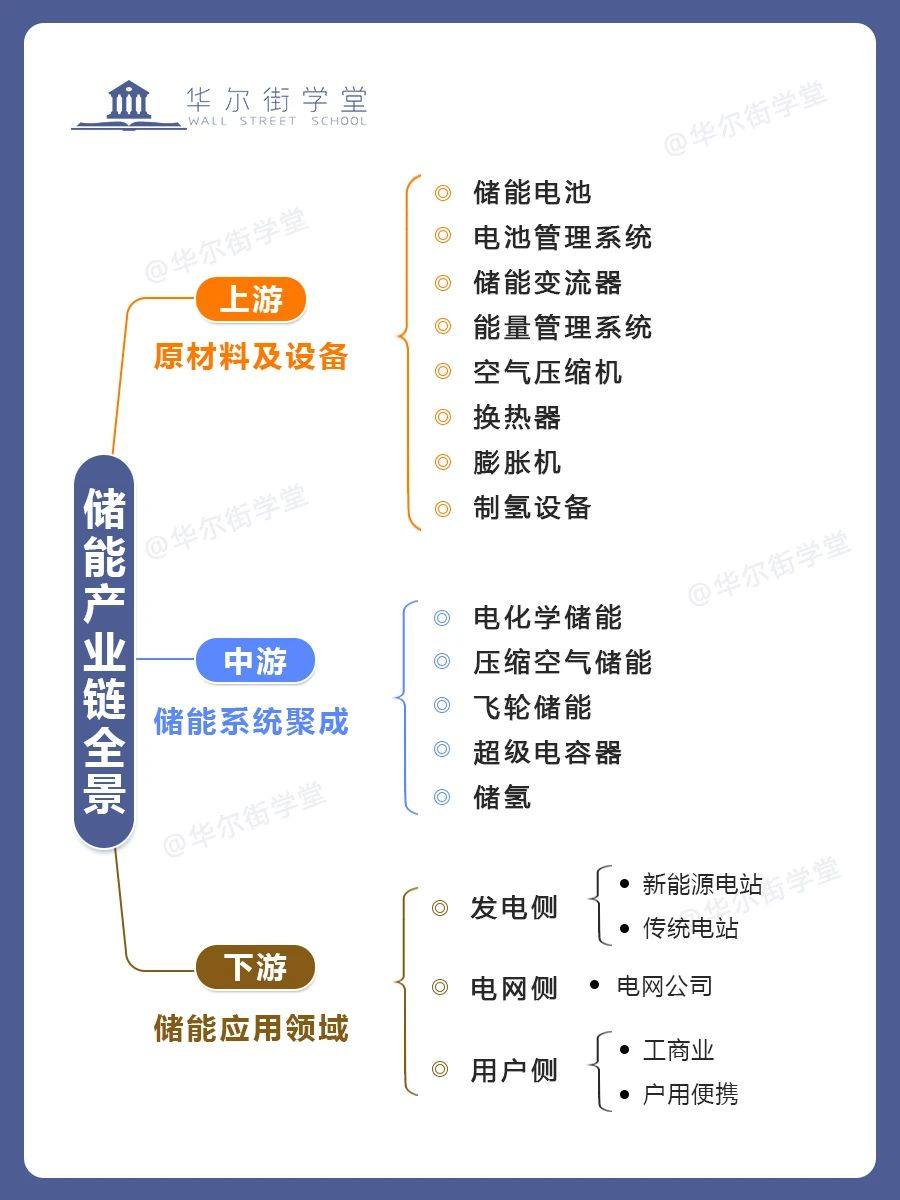

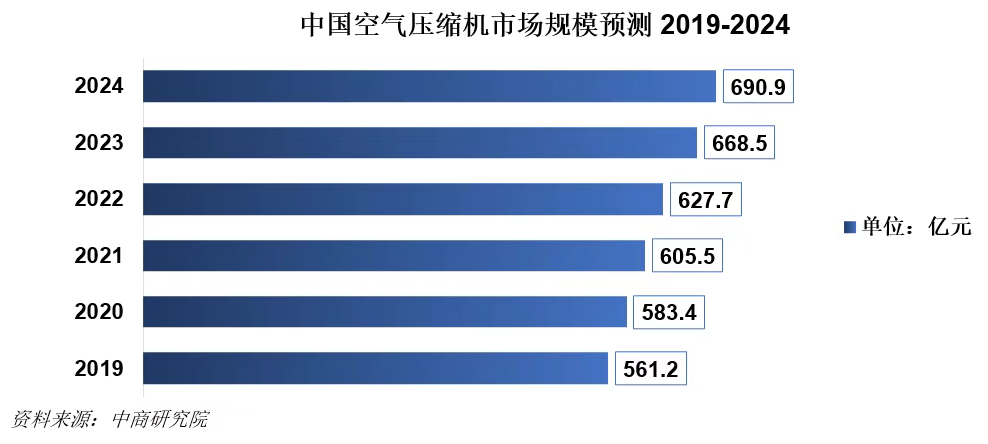

新型储能产业链上游为储能电池、储能变流器(PCS)、电池管理系统(BMS)、能量管理系统(EMS)、空气压缩机、换热器、膨胀机、制氢等原材料及核心设备供应。

1.锂电池

2.钠离子电池

钠离子电池储能系统在电网侧及电源侧具备更强的竞价优势,并且能够有效提高分布式电源渗透率,提升配电网运行的稳定性和经济性。

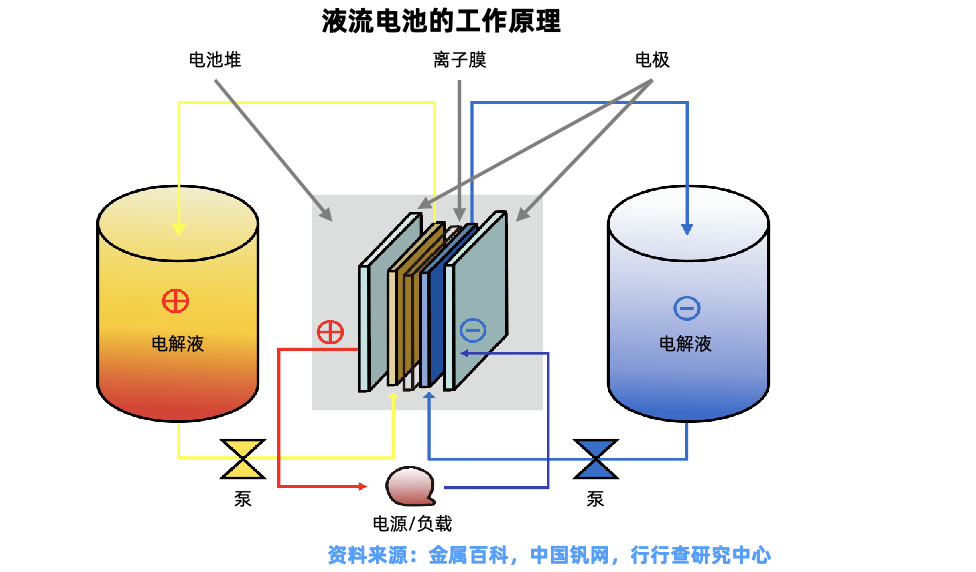

3.全钒液流电池

全钒液流电池采用钒作为活性物质的氧化还原电池,电解液呈循环流动液态。过电解液中钒离子的价态变化实现电能的存储和释放,具有极长的循环寿命,可实现15000次以上的充放电,使用年限超过20年。

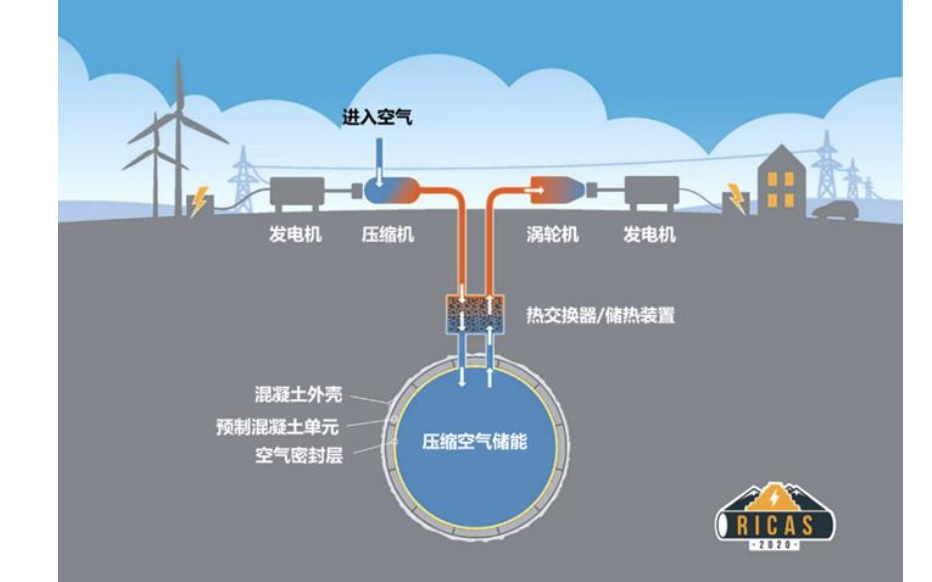

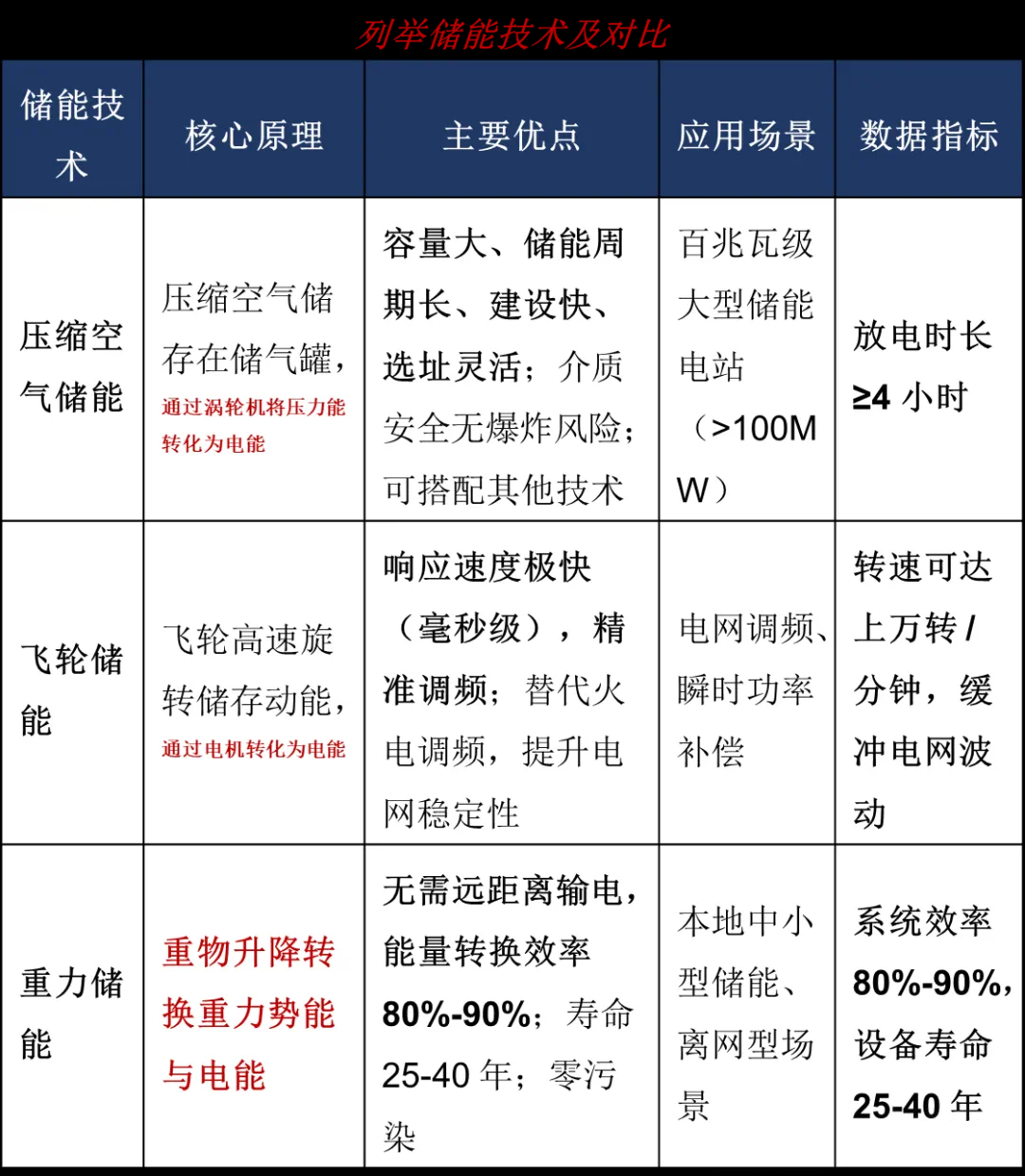

4.压缩空气储能

压缩空气储能是机械储能的一种形式。在电网低谷时,可能利用富余的电能,带动压缩机生产高压空气,并将高压空气存入储气室中,电能转化为空气的压力势能。

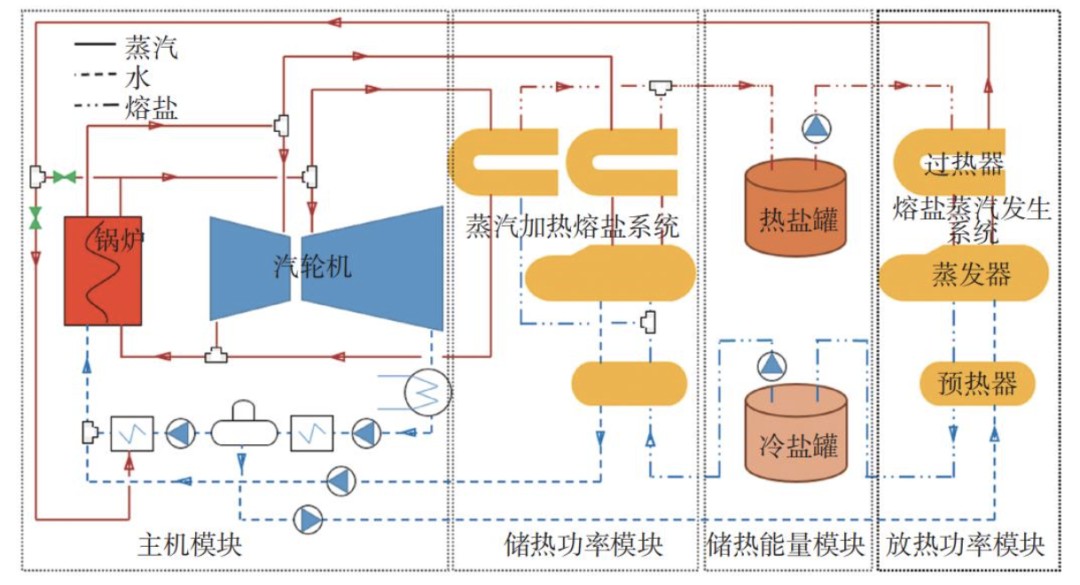

5.熔盐储能

6.氢储能

氢储能利用电力和氢能的互变性进行能量储存和转换,在新型电力系统建设中发挥重要作用。氢储能既可以储电,又可以储氢及其衍生物。

储能产业链的中游就像一个 “能源系统组装车间”,专门负责把各种储能技术整合成可用的系统。

1.储能系统集成

(1)压缩空气储能:山东泰安100MW项目投运,度电成本降至0.3元以下;

(2)飞轮储能:湘电股份30MW飞轮储能系统应用于电网调频,响应速度<1秒;

(3)氢储能:电解水制氢成本从50元/kg降至30元/kg(2024年),耦合光伏的绿氢项目在内蒙古、新疆落地。

目前全球氢气生产以化石燃料制氢为主,清洁制氢替代空间大。电解槽作为电解水制氢的核心设备,装机步入高速成长期:2021年全球新增装机209MW(同比增2.4 倍),在净零目标下,2030年累计装机将达 720GW。

3.市场格局:中国企业主导全球竞争

出货排名:2024年上半年全球储能电池出货前十中,宁德时代、亿纬锂能、瑞浦兰钧等7家中国企业入围,合计市占率超80%,三星SDI、LG新能源仅列第8、9位。

区域优势:中国占据全球新型储能新增装机47%(2024年),北美(户储)、欧洲(大储)分别以25%、20%紧随,形成“三极驱动”格局。

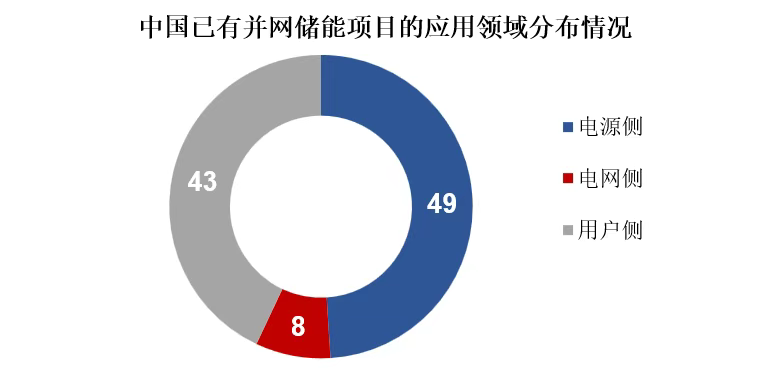

储能类型按电力系统环节分为发电侧、电网侧(表前储能 / 大储)和用电侧(表后储能)三大场景,用电侧含工商业与家庭储能,我国用户侧以工商业储能为主。

1.应用场景分层

发电侧:新能源配套储能(1.6小时平均时长)占比40%,重点解决弃风弃光问题(如甘肃风光储基地);

电网侧:大储项目(2.3小时)以调峰为主,2024年新增装机12GW,江苏、广东等地试点“共享储能”模式;

用户侧:工商业储能(5.3小时)占比55%,峰谷价差驱动浙江、山东等地企业配置储能,家庭储能(户用光伏+储能)在欧洲渗透率超30%。

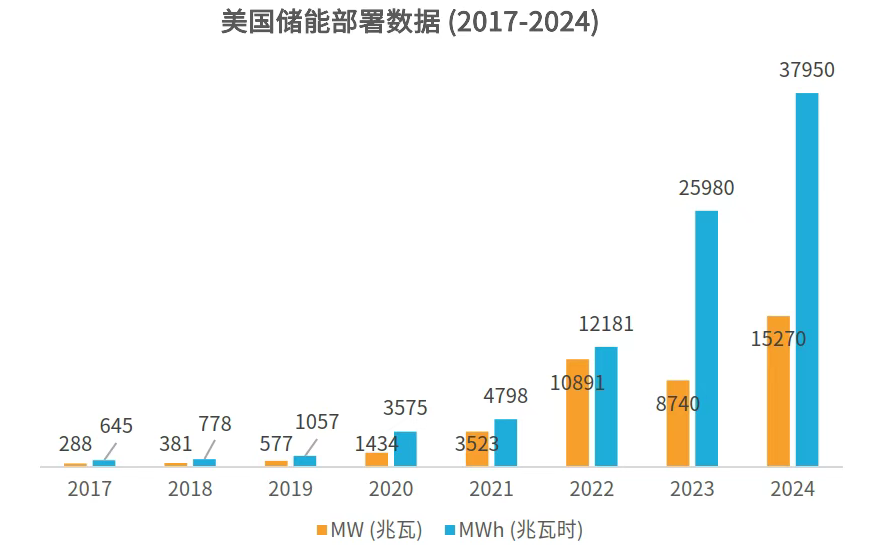

2.出海市场:北美篇

美国储能市场爆发:2024年第三季度新增装机 3806MW(相当于3800 多台大型设备),2025年市场规模预计达38GWh(够千万户家庭用一天)。政策激励与市场改革助力行业竞争力,加州、德州分别以 9920MW 和 4832MW 装机领先,如同两座 “能量仓库” 带动全国部署。

北美市场模式参考:

①PPA(长期订单模式):开发商和电力公司或大客户签 “长期卖电合同”,就像餐厅和企业签全年供餐协议,稳稳赚现金流;

②电力套利(低买高卖模式):瞅准电价低谷时 “囤电”,高峰时 “卖电”,像菜贩子在行情低时囤货、涨价时出手,赚差价;

③辅助服务(电网保镖模式):储能系统给电网当 “稳定器”,随时帮忙调频率、响应用电需求,让电网像高速公路一样顺畅;

④虚拟电厂(资源联盟模式):把分散的小能源(比如家庭光伏)聚成 “大联盟”,一起参与电力市场,像把零散小店组成连锁品牌;

⑤租赁 / 共享模式:用户按月租储能设备(类似租充电宝),或者多个用户 “拼单” 用一套储能资源,降低成本又提高利用率。

这些模式把市场需求、电网调度和政策优惠揉在一起,像搭积木一样拼出了储能行业的持续增长。

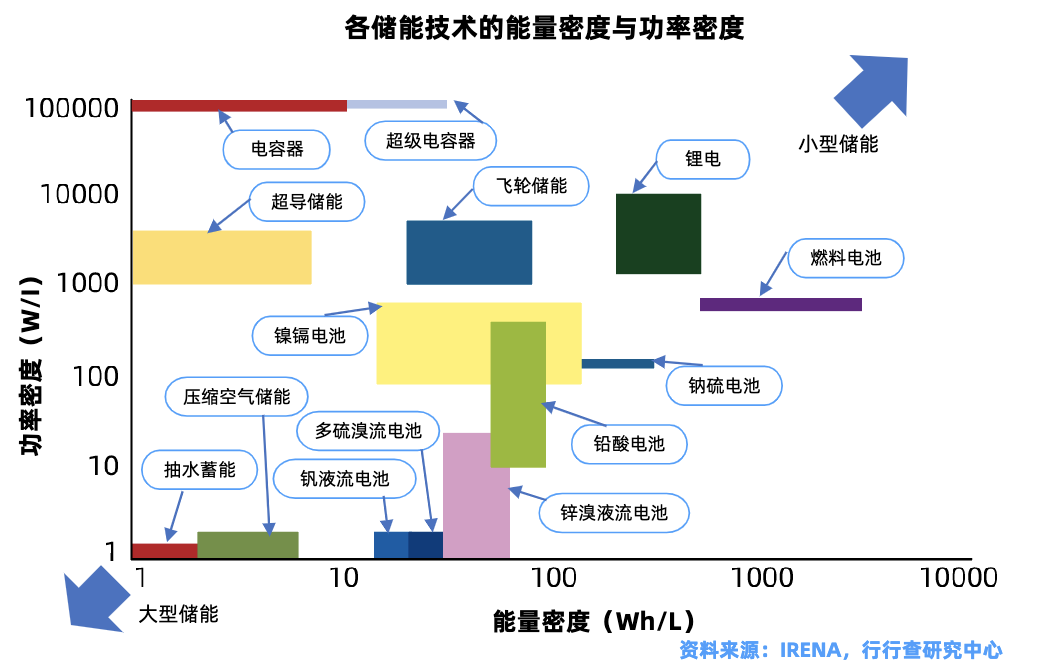

1.技术演进

电池技术:钠离子电池(中科海钠)2025年成本降至0.3元/Wh,适配低速电动车与储能;

液流电池:全钒液流电池(大连融科)寿命突破1.5万次,度电成本降至0.5元以下;

热管理:液冷系统渗透率2027年将达60%,华为、高澜股份推出浸没式方案,散热效率提升40%。

2.政策与标准

全球激励:欧盟《储能行动计划》目标2030年储能装机1TW,中国“十四五”新型储能规划2025年达30GW以上;

安全标准:UL9540A(储能系统火灾测试)强制实施,推动液冷、消防系统升级,国内企业如国安达抢占全球认证先机。

储能产业正从“配套角色”升级为“能源革命核心”,凭借技术多元化、场景精细化、全球本土化的三重逻辑,中国企业有望在2030年占据全球60%以上市场份额,成为继新能源汽车后的又一增长极。投资者可聚焦锂电池(宁德时代)、PCS(阳光电源)、氢储能(隆基氢能)等核心赛道,把握从技术突破到商业化爆发的黄金周期。