2025年第一季度,中国锂电池市场交出了一份亮眼的成绩单!

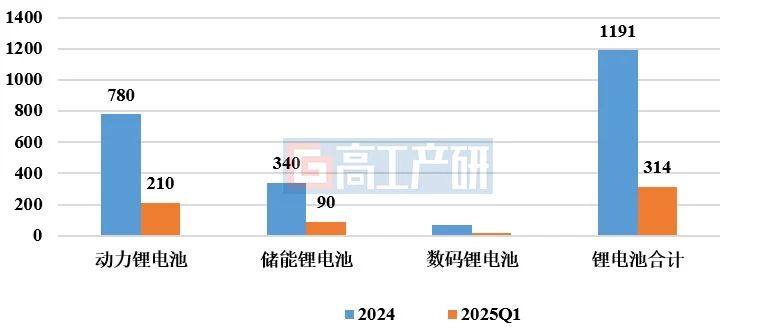

高工产研锂电研究所(GGII)最新数据显示:Q1中国锂电池总出货量达314GWh,同比增长55%。其中,动力电池出货210GWh,同比增长41%。

储能电池增速更为迅猛,同比暴涨120%,达到90GWh。

磷酸铁锂材料表现尤为抢眼,在动力电池中占比高达75%,正极材料出货量同比增长94%,成为最大增长引擎。

然而,随着美国关税政策调整和国内强制配储取消,储能市场下半年或面临压力。此外,隔膜、电解液等关键材料也呈现分化趋势——湿法隔膜市占率突破80%,而负极材料增速相对放缓。

下文深度解析2025年Q1的数据,并且展望了全年市场走势!

1 动力电池出货量同比增长41%,储能电池出货量增长120%。

高工产研锂电研究所(GGII)初步调研数据显示,2025Q1中国锂电池出货量314GWh,同比增长55%。

其中动力、储能电池出货量分别为210GWh、90GWh,同比增长分别为41%、120%。

2024-2025Q1 中国锂电池出货量(GWh)

说明:动力锂电池含乘用车、商用车、工程机械、特种车等终端用电池;储能锂电池含大储、工商储、户储、便携式、通讯及数据中心等用电池;数码锂电池含3C数码、二轮车等小动力电池;

数据来源:高工产研锂电研究所(GGII),2025年4月

在动力领域,Q1磷酸铁锂动力电池出货量158GWh,在动力电池中占比达到75%。主要系镍钴价格上涨,使三元材料均价上涨约7%。相较三元动力电池,磷酸铁锂电池更具性价比。

2025年Q1,中国新能源汽车销量307.5万辆,同比增长47.1%。其中PHEV车型占比37.2%,达到114.5万辆。在新能源乘用车领域,B级车及以上车型市场占比超45%。

2025年Q1,中国储能市场延续了2024年第四季度以来的抢装节奏,带动国内储能电池企业Q1处于排产与出货双高态势。

但随着国内取消强制配储新政策及美国关税增加情况下,预计储能锂电池市场全年将会承压,出货量较预期可能会下调。

磷酸铁锂材料增速破90%

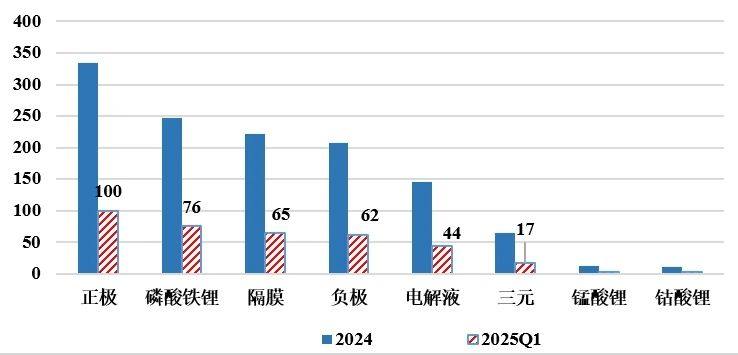

正极材料出货量100万吨,同比增长68%。其中磷酸铁锂材料出货76万吨,同比增长94%,占正极材料总出货量比例高达75.8%,领跑正极材料行业增长。

三元材料出货17万吨,同比增长11%;钴酸锂与锰酸锂材料出货分别为3万吨、3.8万吨,同比增长分别为47%、36%。

磷酸铁锂材料占比首破75%,主要受储能和新能源汽车需求带动。2025Q1三元正极材料环比增长3%,

主要系海外动力电池企业加速采购国内三元正极材料所致。钴酸锂与锰酸锂材料的增长主要系数码市场需求增长以及企业备货带动。

2025Q1中国隔膜材料出货量64.5亿平,同比增长64%。

其中湿法隔膜出货53亿平,同比增长75%,市场占比上升5.4个百分点,达到81.6%。主要系储能大电芯由干法切换湿法隔膜所致。

2025Q1中国负极材料出货量62万吨,同比增长49%。其中人造石墨、天然石墨材料出货分别为56万吨、5.3万吨。

同比增速低于其他材料,主要系2025Q1国内电池企业加大备货库存,由于负极原材料价格上涨,负极企业备货意愿减弱。

2025Q1中国电解液出货量43.5万吨,同比增长63.8%。

数据来源:高工产研锂电研究所(GGII),2025年4月

3 2025年锂电市场全年展望

据GGII数据显示,2024年中国储能锂电池总出口量中约30~40%的量直接或间接出口到美国。

美国关税若按期执行,对国内新能源汽车以及动力电池市场影响有限,但对储能锂电池市场影响较大。

在排产方面,2025年第一季度国内动力与储能电池企业处于高排产与满交货(或集中交货)状态,但二季度国内头部锂电池企业的排产量有所放缓。

相较于Q1而言,Q2动力与储能电池的总排产量有望环比持平微增,加之国内取消强制配储。

预计2025年中国储能锂电池市场产品价格及出货将面临挑战,企业间竞争仍较为激烈。

原材料价格方面,相比2025年3月,Q2负极、电解液及铜箔产品价格有望下降,主要系锂电池排产放缓。Q3季度后负极、电解液及铜箔的价格将小幅上涨。

全年整体来看价格处于稳定,主要系行业供应还是存在错配,加之锂电池应用终端压力增加,原材料价格上涨难度大。

而对于隔膜领域,干法隔膜价格之前一直处于成本线,全年价格有望上涨;湿法隔膜竞争激烈,价格有望继续下降。